近日,绿城中国(港股03900)发布2024年中期业绩,报告显示,上半年绿城中国多项财务数据持续优化,跑赢行业。在行业深度调整的大环境下,绿城中国的业绩表现让机构持续看好该公司的长远发展。

业绩发布会现场

财务数据持续优化

绿城中国上半年实现营业收入695.6亿元,同比增长22.1%;归母净利润20.5亿元,同比下降19.6%;剔除汇兑损益、资产减值等因素的核心净利润49.5亿元,同比增长27.5%。公司归母净利润下降的主要原因是计提资产减值及公允价值减少共17.5亿元。

绿城中国董事会主席张亚东发言

上半年绿城中国实现总销售面积591平方米,同比下降2.1%;实现总销售金额1256亿元,同比下降5.7%,显著优于行业平均水平。其中自投销售854亿元,归属公司权益金额为608亿元,权益比提升7pct至71%。

绿城中国聚焦高能级城市,一、二线销售额占比高达80%,首开去化率为78%,回款率超过100%,继续维持高位。分区域看,公司长三角、环渤海区域分别占销售总额的71%、12%。

核心竞争力凸显

绿城坚守“品质为先”,将产品品质视为绿城的“一号工程”“客户满意度”作为“一号标准”。

以客户为中心的产品主义,成为绿城最为显著的标签,更成为核心竞争力。

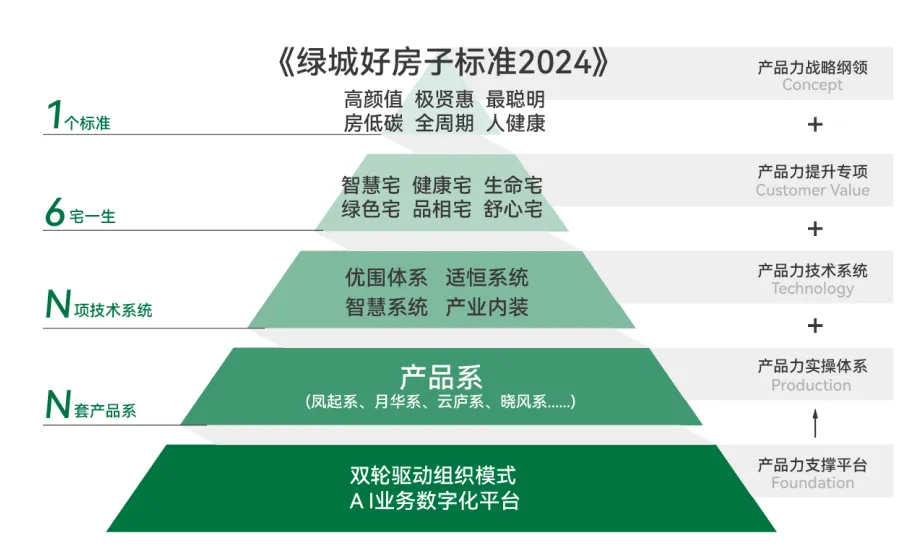

2023-2024年,绿城提出了“绿城好房子标准”,标准共计226项条款,有189项严于国家标准及行业标准。通过对“好房子”体系的构建,绿城在向市场推出一批引领性产品的同时,还实现了效率的提升以及成本的下降。

绿城“好房子”体系

上半年绿城项目交付6.5万户,无一出现延期。交付面积约677万㎡,较合同平均提前73天。

正是绿城持续不断地对产品精进和打磨,才让其在所进驻的16城中总体满意度第一,12座城市总体忠诚度第一。

机构认可“跑赢行业”

摩根士丹利近日发布研究报告称,相信绿城凭借优质土地储备,应可维持高于同业的销售增长,虽然低利润项目入账及较高的减值会对公司今年盈利复苏造成阻碍,但正面的股息政策改变应可增加每股派息增长的能见度,目标价由7.56港元降至7.05港元,评级“增持”。

高盛维持绿城中国“买入”评级,考虑到绿城中国上半年核心盈利增长稳健,上调全年核心利润升12%至61亿元人民币。

中金公司在最新研究报告指出,绿城中期表现优于同业并符合市场预期,上调绿城2025年盈测7%至64.6亿元,维持集团“跑赢行业”评级,目标价上调9%至8.3港元。

国信证券指出,虽然公司有一定的计提减值压力,但公司聚焦优势城市,销售显着优于行业平均水平,且结算项目的权益比上升,预计公司2024/2025年归母净利润分别为32.0/32.7亿元(原值34.6/37.1亿元),对应EPS分别为1.26/1.29元,对应当前股价的PE分别为3.8/3.7X,维持“优于大市”评级。